Maailman kahdeksas ihme

Korkoa korolle -ilmiö tuo myös maailman kahdeksantena ihmeenä tunnettu ilmiö, jonka avulla voit kartuttaa itsellesi (tai vaikka lapsellesi) muhkeat säästöt.

Korkoa korolle -ilmiö on monelle varmasti tuttu juttu. Se tarkoittaa yksinkertaisesti sitää, että sijoitusten tuotot kasvavat korkoa alkuperäisen pääoman lisäksi. Mikäli siis sijoitat 1 000 € tänään ja saat siitä 10 % tuottoa, vuoden päästä sinulla on 1 100 € (oletuksena ettei veroja makseta tästä tuotosta). Seuraavana vuonna korkoa kertyy tuolle alkuperäiselle 1 000 eurolle ja lisäksi myös 100 euron korkotuotolle ja niin edespäin.

Onko korkoa korolle -ilmiö oikeasti sitten niin erikoinen juttu?

Otetaan muutama esimerkki, niin korkoa korolle -ilmiön voima oikeasti näyttäytyy.

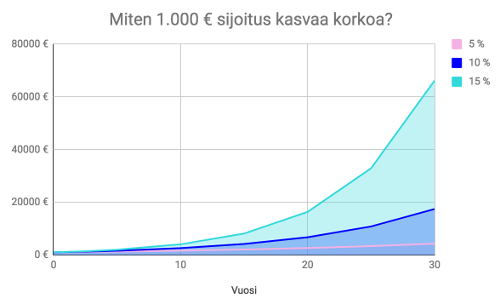

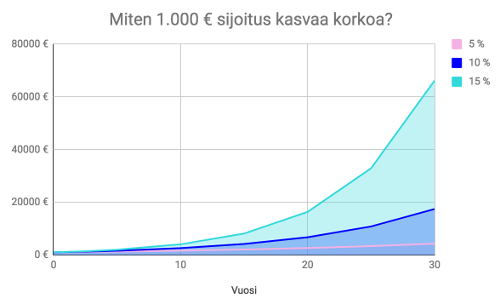

Alla on esimerkki, josta nähdään, miten 1 000 euron sijoitus kasvaa korkoa 5 %, 10 % ja 15 % korolla aina kolmenkymmenen vuoden ajan.

Korkoa korolle -ilmiön ansiosta tuhannen euron sijoitus 15 % korolla on 20 vuodessa kasvanut reiluun 16 000 euroon ja 30 vuodessa reiluun 66 000 euroon. Korkoa korolle -ilmiössä tuotot kasvavat eksponentiaalisesti. Eli ainoastaan tuhat euroa kasvaa 20 vuodessa korkoa korolle -ilmiön ansiosta 16 000 euroon, mikäli korko on 15 %.

Korkoa korolle -ilmiön ansiosta tuhannen euron sijoitus 15 % korolla on 20 vuodessa kasvanut reiluun 16 000 euroon ja 30 vuodessa reiluun 66 000 euroon. Korkoa korolle -ilmiössä tuotot kasvavat eksponentiaalisesti. Eli ainoastaan tuhat euroa kasvaa 20 vuodessa korkoa korolle -ilmiön ansiosta 16 000 euroon, mikäli korko on 15 %.

Mikäli sijoittaja ei kuitenkaan jostain syystä haluaisi nauttia korkoa korolle ilmiöstä, ja nostaisi tuhannen euron sijoitukselleen joka vuosi tulleet korkotuotot, 20 vuoden aikana sijoitus olisi kokonaisuudessaan tuottanut 3 000 €. Sijoitus olisi kasvanut näin ollen ainoastaan 4 000 euroon. Melkoinen ero vai mitä? Saati sitten, että alkupääoma olisi suurempi ja joka kuukausi sijoittaisi lisäksi pienen summan lisää.

Otetaan vielä toinen esimerkki, jossa lähdetään liikkeelle pienestä, muutaman sadan euron sijoituksesta. Tämä siksi, että haluamme rikkoa harhaluuloa, jonka mukaan sijoittamisen aloittamiseen tarvittaisiin aina suuri pääoma. Pienelläkin alkusijituksella voi saada rahat poikimaan mukavaa tuottoa – kunhan sijoittamiseen käytetty aika on pitkä. Esimerkissä sijoitetaan joka kuukausi 200 euroa. Tuotto-odotuksena on 8 %. Esimerkki valottaa erityisesti ajan merkitystä sijoittamisessa.

Sijoitetaan 200 euroa kuukaudessa viiden vuoden ajan 8 % tuotto-odotuksella.

Pääoma koko ajalta 12 000 €

Säästöjen arvo viiden vuoden jälkeen 14 689 €

Sijoitetaan 200 euroa kuukaudessa kymmenen vuoden ajan 8 % tuotto-odotuksella.

Pääoma koko ajalta 24 000 €

Säästöjen arvo 10 vuoden jälkeen 36 281 €

Sijoitetaan 200 euroa kuukaudessa kahdenkymmenen vuoden ajan 8 % tuotto-odotuksella.

Pääoma koko ajalta 48 000 €

Säästöjen arvo 20 vuoden jälkeen 114 681 €

Sijoitetaan 200 euroa kuukaudessa neljänkymmenen vuoden ajan 8 % tuotto-odotuksella.

Pääoma koko ajalta 96 000 €

Säästöjen arvo 40 vuoden jälkeen 650 175 €

Tässä esimerkissä kymmenen vuoden jälkeen kokonaispääoma on melkein tuplattu, kahdenkymmenen vuoden jälkeen pääoma on reilu kaksinkertainen ja neljänkymmenen vuoden jälkeen pääoma on jo melkein seitsenkertainen. Tässä laskelmassa ei toki olla huomioitu sitä, että korko voi joinakin vuosina olla reippaasti enemmän ja toisena vuonna myös vähemmän. Mutta ei joka tapauksessa hassumpaa, vai mitä?

Vertaislainojen tuottoa voidaan arvioida tuottolaskurilla

Lainaajassa vertaislainasijoitusten tuotto sijoittajille on ollut historiallisesti keskimäärin 10-12 % paikkeilla. Olemme tehneet asiakkaidemme käyttöön tuottolaskurin, jonka avulla voi helposti arvioida vertaislainasijoituksen tuottoja ja kuluja. Laskuri ottaa huomioon myös korkoa korolle -ilmiön ja kaikki sijoituksesta tulevat kulut.

Näiden esimerkkien myötä toivotamme korkeita korkotuottoja ja tuottavia hetkiä maailman kahdeksannen ihmeen parissa! Mukaan sijoittamaan pääset perustamalla tilin Lainaajaan.

Follow

Follow